私は数年前まで、高配当株と優待株をメインにした個別株長期投資をしていました。

指数には勝てていなかったものの、安定して利益を出しており自身にあっていたためメンタル的にも負担が少なく、長期投資をするにはピッタリの投資法でした。

それなのに現在は保有している個別株を売却して、保有株を着々と減らしていっています。

なぜ、順調なのに株を売却するのか。

それは新NISAの始まりが関係しています。

この記事では、高配当・優待株投資家がインデックス投資家に転身した理由を掘り下げて解説していきたいと思います。

インデックス投資と高配当・優待株投資で迷っている方へ、1意見として参考になるとうれしいです。

効率的に資産拡大できるのはインデックス投資

インデックス投資家に転身する理由

なぜうまくいっている投資法をそのまま継続せずに、インデックス投資に切り替えていくのでしょうか?

私の基本情報は以下の通りです。

平均的、残業を含めれば少しは貰ってるくらいの収入規模で、資産はまだまだNISA枠を埋めるには足りていません。

色々と考えた結果、今はタイパ良く資産拡大を目指す時期と判断したため、個別株を売却してインデックス投信の買い付けの原資に充てていっています。

- 新NISAの投資枠を最大限活用するため

- 投資の成果はかけた時間や努力に比例しない

- 投資に向き合う時間的コスト

- 優待品の有効活用の難しさ

NISAの枠を最大限活用するため

新NISAになり、投資枠が大幅に拡大されました。

年間で合計360万円(成長投資枠240万/積立投資枠120万)までの投資が可能になりました。

参考:NISAを知る(金融庁)

生涯投資枠は1,800万円となり、一般庶民であれば投資額のほとんどが非課税で運用できるようになったと言っても過言ではありません。

旧制度のつみたてNISAでは年間40万円でしたので、圧倒的な差が生まれています。

折角の枠1,800万円を最大限活用するためには高配当・優待株よりもインデックス投資信託での運用が適しています。

配当も非課税なんだからFIREを目指すなら高配当株もおいしくないか?

魅力的な響きではありますが、再投資のことを考えると勿体ないと言わざるを得ません!

この1,800万円という枠は、取得価額が基準になっています。

分かりやすく言うと、投入できる資金が1,800万円ということです。

含み益が出て評価額が1,800万を超えていようが、元金が1,800万円以下なら継続して資金投下が可能です。

含み益分は考えなくていいってことだな!

ここで問題になるのが、配当金の出どころです。

配当金というのは企業の利益から株主に配分されるのが基本です。

この利益というのは株価に反映されています。

では、利益が配当金として社外(投資家)に流れた場合、株価はどうなるのでしょうか?

配当金が支払われた場合、理論的にはその金額分の株価が下落します。

配当落ち日の株価がマイナススタートなのはこのためです。

配当金は部分的な自動利確。と見るのが良いかもだぜ!

株価が下がって手元に現金が来ました。この現金を再投資するには…

分かりやすいよう、株価が変動しないざっくりな条件で説明します。

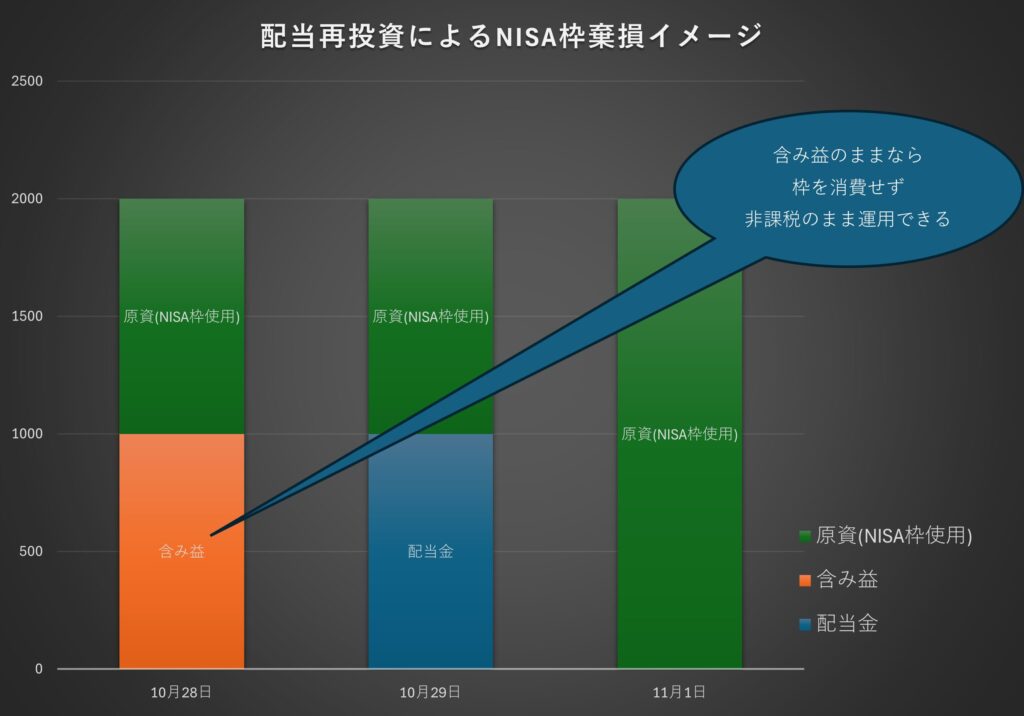

含み益が配当金として出され、再投資するときのイメージです。

制度の根拠:金融庁NISA特設(非課税保有限度額1,800万円/成長投資枠1,200万円、簿価ベースで再利用)

| 日付 | 原資 | 株数 | 株価 | 含み益 | 配当金 |

|---|---|---|---|---|---|

| 10月28日 | 1000 | 1 | 2000 | 1000 | – |

| 10月29日 | 1000 | 1 | 1000 | – | 1000 |

| 11月1日 | 2000 | 2 | 1000 | – | – |

このように、配当金をNISAで再投資しようとすると新規資金扱いになり、余分に非課税投資枠を使用してしまいます。

| ケース | お金の流れ | 枠消費 |

|---|---|---|

| 配当ありの個別株 | 配当→現金→再投資(新規買付) | 再投資分も年間360万円枠を消費 |

| 分配金なしのインデックス投信 | ファンド内で自動再投資 | 枠を追加消費せず(取得価額は据置) |

分配金の無いインデックス投資信託であれば、現金が手元にこないままファンド内で再投資されるため、非課税枠を無駄に消費せずに済むのです。

投資の成果はかけた時間や努力に比例しない

あまり信じたくない内容ですが、投資の勉強をしたところで投資の成果は良くなりません。

沢山本を読んで、勉強や企業分析に時間を当てたとしても安定して勝つことはできません。

プロが運用しているアクティブファンドですら、市場平均にならうインデックスファンドに長期的なリターンでは敵いません。

良い大学を出た頭脳明晰なエリートたちが生活の大半を費やし、組織力で戦い、一般人が知りえないような情報をかき集めてもです。

なにより、ファンドや証券会社のような仲介業者がいるのが何よりの証明です。

取り組み次第で勝てるのであれば、仲介ではなく自己資金で稼ぎ続ければよいのですから。

言われてみれば確かにそうだな…安定して勝てるなら独り占めした方がおいしい…

安定して勝てないから仲介業でリスク分散をしてるんです。

実際に個別株をやってみて良く分かりました。

誰もが経験あると思います。

沢山調べて、この株は上がるぞ!と思った株ほど下落し、対して調べもしていないノリで買った株がグングン上がっていく。

個別株は趣味としては最高ですが、資産形成としてはインデックスに劣る。

というのが私の結論です。

投資に向き合う時間的コスト

高配当株や優待株投資では、それぞれの企業の業績を確認したり、送られてくる郵送物の開封と、優待を見落とさないように整理をしたり地味に時間がかかります。

また、長期で持つとは言え個別株投資なので、自身の買いたい銘柄を調査して、業績や財務状況から狙う価格帯を選定し、日ごろから株価をチェックしてタイミングを計ることもあるでしょう。

一方、インデックス投資では信じる指数を決めてしまえば、あとは手数料の安いファンドを選び、積立設定をして放置するだけです。

極論、株価やニュースを見る必要すらありません。

タイムパフォーマンスが最強の投資法なのです。

人によって取り組み方は違いますが、インデックス投資と比べれば圧倒的に時間を消費しているはずです。

株は不労所得なんて言うけど、調査している時間や株価を気にしている時間だってコストを払っているようなもんだよな!

優待品の有効活用の難しさ

企業からいただける優待品は多岐にわたります。

食料品やカタログギフト、優待券やクオカードが多いです。

どれもありがたい物ばかりで、最初の内はとてもうれしいです。

ですが、使用用途が限定されたり期限があるので管理をする必要が出てきます。

優待券を使うために店舗に行かなければならないし、使用ルールをチェックするのにも時間がかかります。

クオカードを使って残債をクレカ払いにしようとしたら、併用NGの店舗で焦ったぜ…

好きなタイミングで必要なものに変えられる。

現金こそが最強の優待品なのではないでしょうか?

もっと言えば、再投資の手間すらなくファンド内で処理してくれるインデックス投資信託を購入し、必要な時に必要な分だけ現金化する方が自由度が高いです。

まとめ

私が高配当・優待株投資を辞めてインデックス投資家になった理由でした。

とにかく、資産拡大を狙う場面ではインデックス投資の方が効率がよく、タイムパフォーマンスに優れている。というのが理由です。

もちろん、高配当・優待株にも魅力はたくさんあります。

投資を続けてこられた一つの理由として、個別株投資で趣味のように楽しい経験ができたということが大きいです。

どちらの方がいい。という正解はありません。自身の目指す資産形成のカタチにあった手法を取り入れましょう。

私の予定はNISA枠すべてをインデックス投信で埋めます。その後はまた、高配当・優待株をつまんでいきたいなと思っています。

最後までお読みいただきありがとうございました!